D'altra parte, i conti da pagare sono un conto di responsabilità corrente, che indica il denaro dovuto dalla società ai fornitori, e le spese come passività nello stato patrimoniale della società. Molti studenti contabili si confondono tra questi due termini, ma c'è una sottile differenza tra il conto ricevibile e il conto da pagare.

Grafico comparativo

| Base per il confronto | Crediti | È possibile pagare per questi account |

|---|---|---|

| Senso | Il denaro dovrebbe essere ricevuto dalla società in futuro per i beni venduti e i servizi resi ai clienti a credito. | Il denaro dovrebbe essere dalla società in futuro per i beni acquistati e i servizi ricevuti dai fornitori a credito. |

| Stato | Risorse | passivo |

| Concetto | Importo di proprietà dell'entità nei confronti dei debitori. | Importo dovuto dalla società nei confronti dei creditori. |

| rappresenta | Denaro da raccogliere | Un debito da estinguere |

| Esito di | Vendite a credito | Acquisti di credito |

| Risultati in | Afflussi di denaro | Uscite di cassa |

| componenti | Fatture attive e debitori. | Fatture pagabili e creditori. |

Definizione dei crediti esigibili

Contabilità clienti si riferisce all'importo che l'entità deve ricevere nella data futura specificata per la vendita di merci ai clienti a credito. Riflette il denaro dovuto dai clienti nei confronti dell'azienda. Appare sul lato attivo dello stato patrimoniale, sotto il capitale circolante. I crediti e i crediti delle bollette costituiscono i crediti del cliente.

Ogni azienda vende beni a credito ad altre entità, per avere migliori relazioni con i clienti, detenere una posizione vantaggiosa sul mercato e aumentare il fatturato. Sebbene tutti i debitori non dimostrino di essere buoni, il pagamento di default viene effettuato anche da alcuni debitori che portano a crediti inesigibili. Per questo motivo, viene sempre creata una misura dalla società per far fronte ai debiti inesigibili. La disposizione è nota come accantonamento per debiti dubbiosi. Pochi punti sono considerati prima di consentire le merci a credito a qualsiasi cliente. Loro sono:

- Politica di credito : include le decisioni relative al periodo di credito, al tasso di sconto, al pagamento anticipato, ecc.

- Analisi del credito : include le decisioni relative al fatto che a un determinato cliente sia consentito o meno un periodo di credito prolungato. Le tecniche utilizzate a questo proposito sono la valutazione dei rating del credito, la cronologia dei crediti passati, ecc.

- Politica di riscossione : la raccolta puntuale dei crediti consente di ridurre il rischio di perdite.

- Controllo sui crediti : questo include il follow-up dei debitori e una raccolta più rapida dei debiti.

Definizione dei debiti da pagare

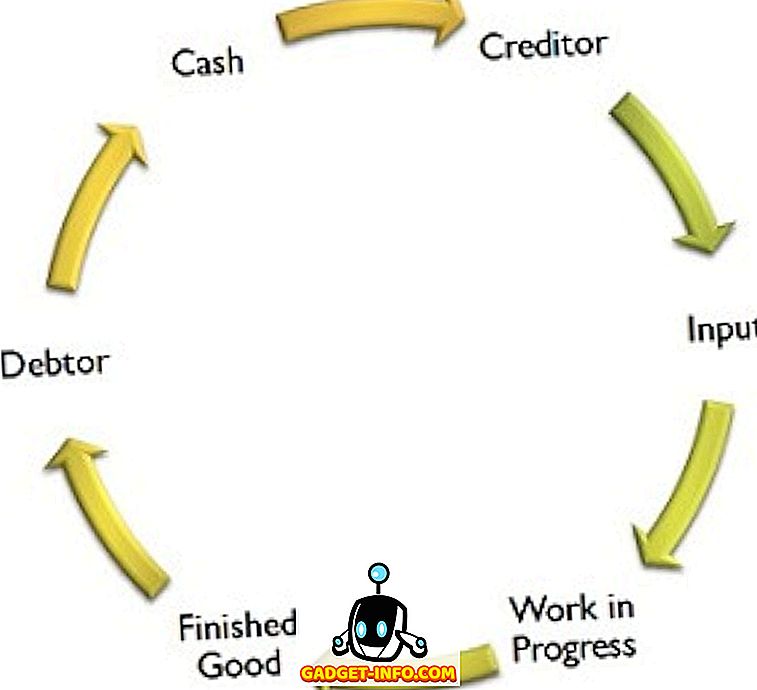

Un obbligo a breve termine, che deve essere scaricata in futuro, derivante dall'acquisto di beni o servizi ricevuti o le spese effettuate è noto come Contabilità fornitori. Comprende i debiti commerciali, vale a dire le bollette pagabili e i creditori, e le spese pagabili come una spesa pubblicitaria, le spese di energia elettrica o le spese per le forniture, ecc. Rappresenta il denaro dovuto dalla società nei confronti di fornitori e creditori. Contabilità fornitori compare sul lato passivo dello Stato Patrimoniale, sotto la voce passività correnti.

È del tutto naturale che le entità sul credito acquistino beni. Sono una delle principali fonti di finanziamento per l'azienda che si presenta molto spesso, nel normale corso degli affari. È dovere dell'azienda pagare i creditori in tempo perché il lento pagamento dei debiti ostacolerà l'intero ciclo di fornitura, che a sua volta rovinerà il ciclo del capitale circolante dell'azienda. Ciò avrà anche un effetto negativo sulla reputazione dell'azienda.

Questo dovrebbe essere tenuto presente che la società dovrebbe utilizzare efficacemente il periodo di credito, consentito dai creditori. Inoltre, devono utilizzare le cambiali per pagare il debito al posto dei controlli.

Differenze chiave tra crediti e conti correnti

Le differenze significative tra i crediti e i debiti sono spiegate di seguito:

- Conti crediti indica il denaro che si prevede di ricevere in futuro, per le vendite effettuate sulla base del credito. Contabilità fornitori è il denaro da pagare entro un breve periodo, ai creditori per la vendita di beni e servizi.

- Contabilità clienti è indicata sotto le attività correnti capostipite mentre Contabilità fornitori appare sotto la voce passività correnti in bilancio.

- Contabilità clienti rappresenta un importo di proprietà della società, mentre Contabilità fornitori rappresenta l'importo dovuto dall'entità.

- Contabilità clienti riflette l'importo da riscuotere in una data futura specificata, ma Contabilità clienti indica il debito da pagare in una data successiva.

- Contabilità clienti aumenta il contante, ma è proprio di fronte in Contabilità fornitori.

- Contabilità clienti è il risultato di vendite di crediti. In contrasto con, Accounts Payable, che è il risultato di acquisti di credito.

- Le due componenti principali dei crediti sono le fatture e i debitori. D'altra parte, le bollette pagabili e i creditori sono gli elementi essenziali dei conti da pagare.

Conclusione

Come tutti sappiamo, ogni moneta ha due aspetti e lo stesso vale per i crediti e i conti da pagare. Se ci sono crediti esigibili per una determinata azienda, questo sarà sicuramente un conto da pagare per qualche altra società. Entrambi sono importanti per un'azienda per la sua sopravvivenza e scorrevolezza. Dovrebbe esserci il pieno controllo sui conti creditori e debitori, per una gestione efficiente del capitale circolante.

![Tutto su iPhone 5 nel suo trailer ufficiale [Video]](https://gadget-info.com/img/tech-news/771/everything-about-iphone-5-its-official-trailer.jpg)